【10分で理解する】富士通株式会社(6702)

富士通ってどんな会社?投資初心者向け徹底解説!

日本のテクノロジー業界を牽引する巨人、富士通株式会社(以下、富士通) 。その名前を知らない人は少ないでしょう。しかし、このITサービス国内最大手 が今、大きな変革の真っ只中にいることをご存知でしょうか?

富士通は、私たちの社会やビジネスを支えるITサービスから、スーパーコンピュータ「富岳」のような最先端技術まで、幅広い分野で活躍する企業です 。長年にわたり日本のICTインフラを支えてきた実績は揺るぎないものがあります。

しかし、安定した大企業というイメージだけでは、今の富士通を語ることはできません。同社は今、「Fujitsu Uvance」という新たな旗印のもと、社会課題の解決を起点としたビジネスモデルへと舵を切り、デジタルトランスフォーメーション(DX)やサステナビリティ・トランスフォーメーション(SX)を力強く推進しています 。

このブログ記事では、そんな変革期にある富士通の「今」と「これから」を、初心者投資家の方にも分かりやすく解説します。事業内容の基本から、株価を読み解くヒントとなる各種指標、そして未来への成長戦略と潜在的なリスクまで、富士通の全体像を掴むための情報をお届けします 。

富士通への投資を考えている方はもちろん、日本の大手IT企業の動向に関心のある方も、ぜひ最後までお読みください。

I.そもそも何をやっている会社?

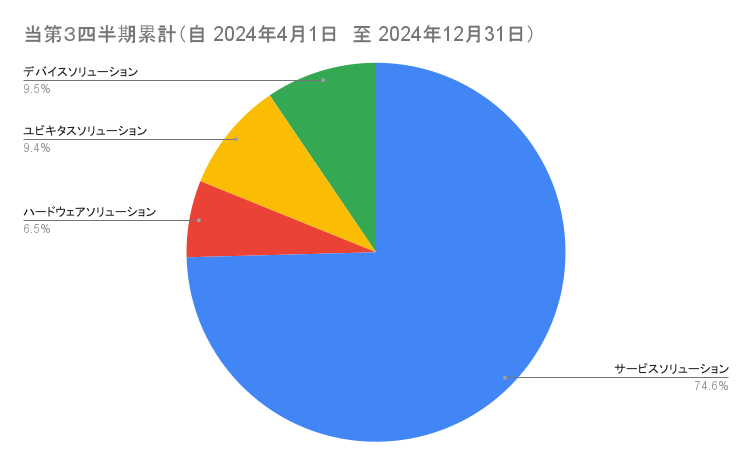

富士通は多岐にわたる事業を展開しており、その活動は大きく4つのセグメントに分類されます 。

A. 主要事業セグメント

富士通の事業は、主に以下の4つのセグメントで構成されています 。

- サービスソリューション: コンサルティング、システムインテグレーション(システム構築、モダナイゼーション等)、クラウドサービス(IaaS, PaaS, SaaS等)、ソフトウェア(業務アプリケーション、ミドルウェア)、ITサービス(データセンター、ネットワーク、セキュリティ等)、マネージドサービス(運用管理)などを提供します。お客様のDX実現を支援する中核事業であり、後述する「Fujitsu Uvance」はこのセグメントに含まれます 。

- ハードウェアソリューション: UNIXサーバ、基幹IAサーバ、PCサーバ、ストレージ、メインフレーム、ネットワークプロダクト(モバイルシステム、フォトニクスシステム等)などのシステムプロダクトやネットワークプロダクトの開発・製造・販売、および関連するサポートサービスを提供します 。

- ユビキタスソリューション: パソコンやタブレット端末などの開発・製造・販売を行っています 。富士通クライアントコンピューティング株式会社(FCCL)がこの事業を担っています 。

- デバイスソリューション: 半導体パッケージや電池などの電子部品を提供しています 。

これらのセグメントを通じて、富士通は幅広い顧客層に対し、ICTインフラからアプリケーション、サービスまで一貫したソリューションを提供しています。

Tips!

この4つを営業利益ベースで比較すると、サービスソリューションが圧倒的に大きいことがよくわかります。

B. 主要製品・サービス

富士通は、上記のセグメントにおいて多種多様な製品・サービスを提供しています。

- ITサービス: システムインテグレーション、コンサルティング、クラウドサービス、データセンターサービス、ネットワークサービス、セキュリティサービス、アウトソーシングなどが含まれます 。特に、企業の基幹システムの構築・刷新(モダナイゼーション)やDX支援に強みを持っています 。

- ハードウェア: 高性能なサーバー(UNIX、IA、メインフレーム、スーパーコンピュータ「富岳」など)、ストレージシステム、ネットワーク機器(ルーター、スイッチ)、POSシステム、ATMなどを提供しています 。サーバー製品では国内トップシェアを誇ります 。

- ソフトウェア: ミドルウェア(Interstage, Systemwalker, Symfoware Server)、業種別アプリケーション、基盤ソフトウェア(OS)、開発ツール(NetCOBOL)、AI関連ソフトウェアなどを開発・販売しています 。

- デバイス: 半導体パッケージ、電池、リレー、コネクタなどの電子部品を製造・販売しています 。

これらの製品・サービスは、官公庁、金融、製造、流通、医療など、幅広い業種の顧客に利用されています 。

C. 戦略的重点分野:Fujitsu UvanceとDX/SX

富士通は現在、持続可能な社会の実現に向けた事業モデル「Fujitsu Uvance(ユーバンス)」を成長戦略の中核に据えています 。Fujitsu Uvanceは、社会課題の解決を起点とし、業種・業界の垣根を越えて(クロスインダストリー)、お客様の成長とサステナビリティ・トランスフォーメーション(SX)の実現に貢献することを目指すデジタルサービス群です 。

具体的には、「Sustainable Manufacturing」「Consumer Experience」「Healthy Living」「Trusted Society」という4つのVertical(業種特化型)領域と、「Digital Shifts」「Business Applications」「Hybrid IT」という3つのHorizontal(業種横断型)領域、合計7つの重点分野(Key Focus Areas)を設定し、テクノロジーと業種ナレッジを組み合わせてソリューションを提供します 。

このFujitsu Uvanceを通じて、富士通は従来のシステムインテグレーション中心のビジネスから、社会課題解決に貢献する高付加価値なサービス提供へと事業モデルの転換を図っています。これは、同社のDX(デジタルトランスフォーメーション)戦略の核であり、SX(サステナビリティ・トランスフォーメーション)を加速させるための重要な取り組みと位置付けられています 。

II. 主要な投資指標

株式投資を行う上で、企業の株価が割安か割高か、収益性や財務健全性はどうかなどを判断するために、いくつかの重要な指標を確認する必要があります。以下に、2025年4月11日時点(特に記載がない場合)の富士通の主要な投資指標を示します。

A. 株価と時価総額 (Stock Price and Market Cap)

- 株価: 2,770円

- 時価総額: 約5兆7,400億円

株価は市場での評価を直接反映し、時価総額は企業全体の市場価値を示します。富士通は日本を代表する大企業の一つであり、その時価総額も国内上位に位置します。

B. 株価収益率 (PER: Price Earnings Ratio)

- PER(会社予想): 23.90倍(連結)

PERは、現在の株価が会社の1株当たり純利益(予想)の何倍であるかを示す指標です。一般的に、PERが高いほど株価は利益に対して割高、低いほど割安と評価されますが、成長期待が高い企業はPERが高くなる傾向があります。富士通のPERは、市場平均や同業他社と比較して評価する必要があります(後述の競合比較参照)。

C. 株価純資産倍率 (PBR: Price Book-value Ratio)

- PBR(実績): 2.96倍(連結)

PBRは、現在の株価が会社の1株当たり純資産(解散価値)の何倍であるかを示す指標です。PBRが1倍を下回ると株価は解散価値より低い(割安)とされますが、1倍を超えていても、企業の収益性や成長性が評価されていれば正当化される場合があります。富士通のPBRは1倍を大きく上回っており、市場が同社の資産価値以上の評価をしていることを示唆しています。

D. 配当利回り (Dividend Yield)

- 配当利回り(会社予想): 1.01%

配当利回りは、年間の1株当たり配当金(予想)を現在の株価で割ったものです。投資額に対してどれくらいの配当収入が得られるかを示します。富士通の現在の配当利回りは約1%と、高配当とは言えませんが、同社は安定配当に加え、自己株式取得も積極的に行う方針を示しており、配当と自己株式取得を合わせた「総還元」での株主への利益還元を重視しています 。

E. 自己資本利益率 (ROE: Return on Equity)

- ROE(親会社所有者帰属持分当期利益率、2025年3月期第3四半期末時点): 48.6%

ROEは、株主が出資したお金(自己資本)を使って、企業がどれだけ効率的に利益を上げているかを示す指標です。一般的にROEが高いほど収益性が高いと評価されます。富士通の直近の四半期末時点でのROEは非常に高い水準ですが、これは特定の期間の利益を年換算するなどの計算方法による影響の可能性があり、通期のROEや過去の推移、目標値(中期経営計画では具体的なROE目標値は示されていないが、利益率向上を目指している )と合わせて評価することが重要です。同社は中期経営計画において収益性向上を重要な目標として掲げています 。

F. 競合比較 (Competitor Comparison)

富士通の事業環境を理解する上で、主要な競合他社との比較は有用です。今回はNEC(日本電気)と日立製作所と比較をしてみます 。富士通はITサービスで国内首位ですが 、NECは顔認証技術や官公庁向け、日立製作所はITとOT(制御技術)・プロダクトを組み合わせた「Lumada」事業に強みを持っています 。3社ともにDX/デジタルサービスへの注力を強めており、競争は激化しています 。

以下に、主要な財務指標の比較を示します。

競合他社 財務指標比較(2025年4月11日時点データ中心)

| 項目 | 富士通 (6702) | NEC (6701) | 日立製作所 (6501) |

|---|---|---|---|

| 株価 | 2,770 円 | 2,954.5 円 | 3,193 円 |

| 時価総額 | 約5.74兆円 | 約4.03兆円 (計算値) | 約14.7兆円 |

| PER(予想) | 23.90倍 | 約20.1倍 | 22.77倍 |

| PBR(実績) | 2.96倍 | 1.98倍 | 2.50倍 |

| 配当利回り(予想) | 1.01% | 0.95% | — |

| ROE(実績) | 15.24 | 8.45% | 11.08% |

| 売上収益(2024年度予想) | 3.47兆円 | N/A (注2) | 9.7兆円 |

| 調整後営業利益/EBITA(2024年度予想) | 2,900億円 | N/A (注2) | 1.1兆円 (調整後EBITA) |

| 調整後営業利益率/EBITA率(2024年度予想) | 8.36% (計算値) | N/A (注2) | 11.3% (調整後EBITA率) |

(注) 2025年3月期第3四半期末時点。計算方法により通期実績と異なる可能性あり。 (注2) NECの通期予想データは提供された情報からは取得困難。 (出典: 各社IR情報、Yahoo!ファイナンス、株探、かぶよほ、IR BANK等の情報に基づく)

この比較から、いくつかの点が読み取れます。

- 企業規模: 日立製作所の時価総額が最も大きく、多角的な事業展開が評価されている可能性があります。

- バリュエーション: PER、PBRを見ると、富士通はNECより高く、日立製作所と同程度かやや高い水準にあります。これは、市場が富士通の変革と成長に一定の期待を寄せていることを示唆している可能性がありますが、割高感がないか注意が必要です。NECは相対的に割安に見える可能性があります。

- 収益性: ROE(実績)を見ると、富士通の直近四半期末の値は突出していますが、前述の通り注意が必要です。日立製作所は安定して10%超のROEを達成しており、NECはやや低い水準です。富士通が中期計画で目指す収益性向上(調整後営業利益率12%)を達成できるかが、今後の評価を左右します。日立製作所の調整後EBITA率は既に11%を超えており、収益性の高さがうかがえます。

- 配当: 配当利回りは各社とも1%前後と大きな差はありません。日立製作所は非開示となっています。

これらの比較は、富士通の株価や業績を評価する上での重要なベンチマークとなります。同業他社と比較して、富士通の強み・弱み、市場からの期待度などを相対的に把握することができます。

III. 投資家向けチェックリスト:初心者向けのポイント

これまでの分析を踏まえ、初心者投資家が富士通への投資を検討する際に特に考慮すべき点をまとめました。

A. 安定性と成長性のバランス (Stability vs. Growth Profile)

富士通は、国内ITサービス市場でトップシェアを持つ巨大企業であり 、安定した事業基盤を持っています。しかし、現在の経営戦略は、Fujitsu Uvanceやモダナイゼーションといった新規・成長分野への大胆な「変革」に重点を置いており 、単なる安定企業というよりは、「変革による成長を目指す企業」と捉えるべきです。この変革は高い成長ポテンシャルを秘めている一方で、計画通りに進まないリスクも伴います。安定性を求めつつも、将来の成長にも期待したい投資家にとっては魅力的な選択肢となり得ますが、変革に伴う不確実性は認識しておく必要があります。

B. 株価は適正か? (Is the Stock Fairly Priced?)

現在の株価(2,770円)に対する評価は、投資家の見方によって分かれる可能性があります。PER(約24倍)やPBR(約3倍)といった指標だけを見ると、特に割安とは言えません 。しかし、アナリストの目標株価平均(約3,300円台)は現在の株価を上回っており 、市場は中期経営計画 で示された成長ストーリーの実現をある程度織り込んでいると考えられます。株価が適正かどうかは、投資家自身が富士通の変革戦略(Uvanceやモダナイゼーションの成功)をどの程度信じられるかにかかっています。計画達成の確度が高いと判断すれば、現在の株価は魅力的と映るかもしれません。

C. 配当の魅力 (Dividend Appeal)

配当利回りは約1%と高くはありません 。そのため、配当金収入を最優先する投資家には物足りない可能性があります。しかし、富士通は株主還元に積極的であり、中期経営計画期間(2023-2025年度)において、配当と自己株式取得を合わせて総額6,000億円規模の株主還元を行う計画です 。これは、配当利回りだけでは見えない「総還元利回り」の高さを意味します。利益成長が計画通りに進めば、将来的な増配の可能性もあります。安定した配当収入よりも、株価上昇と合わせたトータルリターンを重視する投資家にとっては、検討に値するでしょう。

D. 注意すべき主なリスク (Major Risks to Watch)

投資には必ずリスクが伴います。富士通の場合、特に以下の点に注意が必要です。

- 中期経営計画の達成: Fujitsu Uvanceの拡大や海外事業の収益改善など、野心的な目標を達成できるか。

- 競争環境: NEC、日立などの競合他社との競争に勝ち抜けるか。

- 人材: DXやコンサルティングに必要な高度人材を確保・育成できるか。

- 外部環境: 景気変動などがIT投資に与える影響。

これらのリスクが現実のものとなれば、業績や株価に影響が出る可能性があります。

IV. 総括と推奨事項

A. 総括 (Synthesis)

富士通は、日本のICT業界をリードする企業であり、現在、Fujitsu Uvanceやモダナイゼーションを軸とした、より高付加価値なサービス事業への転換という、大規模な変革の途上にあります。直近の業績では、サービスソリューションを中心に収益性の改善が見られ、会社としても中期経営計画達成に向けた強い意志を示しています。また、株主還元にも積極的な姿勢を見せています。

しかし、その変革の道のりは平坦ではなく、意欲的な目標達成には不確実性が伴います。特に、Uvance事業の本格的な収益化、長年の課題である海外事業の立て直し、そして変革を支える人材の確保は、今後の成長を左右する重要なポイントです。競争環境も厳しく、外部環境の変化にも留意が必要です。現在の株価は、これらの成長期待とリスクを織り込んだ水準にあると考えられます。

B. 初心者投資家への推奨事項 (Recommendations for Beginner Investors)

富士通への投資を検討する初心者投資家の方へ、投資スタイルに応じた推奨事項を以下に示します。

- 成長性を重視する投資家:

- 富士通は、DXやSXといったメガトレンドに乗る成長機会を提供します。投資の判断は、経営陣が掲げる変革戦略(特にUvanceとモダナイゼーション)の実行能力を信じられるかどうかにかかっています。

- 中期経営計画の進捗状況(売上、利益率、Uvanceの売上など)を定期的に確認し、計画通りに進んでいるかを評価することが重要です。

- 安定性や配当収入を重視する投資家:

- 富士通は巨大企業ですが、現在は変革期にあり、安定性だけを求める投資家にはリスクが高い側面もあります。配当利回り自体は高くありません。

- ただし、自己株式取得を含めた総還元策は魅力的であり、変革に伴うリスクを許容できるのであれば、トータルリターンを期待する投資も考えられます。純粋な安定性を最優先する場合は、他の選択肢も検討する価値があります。

- すべての初心者投資家へのアドバイス:

- 分散投資: 投資の基本ですが、富士通だけに集中投資するのではなく、他の銘柄や資産クラスにも分散することを強く推奨します。

- リスクの理解: 本レポートで概説したリスク要因(実行リスク、海外事業、競争、人材、マクロ経済など)を十分に理解してください。

- 長期的な視点: 富士通の変革は数年単位の取り組みです。短期的な株価変動に一喜一憂せず、中期経営計画の進捗など、長期的な視点で評価することが望ましいです。

- 継続的な情報収集: 決算発表やIR情報、関連ニュースなどを定期的にチェックし、状況の変化に応じて投資判断を見直しましょう。

最終的な投資判断は、ご自身の投資目標、リスク許容度、そして富士通の将来性に対するご自身の評価に基づいて行うようにしてください。